- 品牌

- 中耀集团

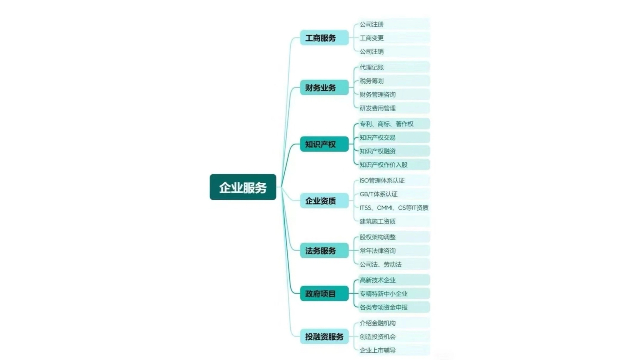

- 服务项目

- 中耀集团

异常状态企业的注销处理路径被列入经营异常名录或税务非正常户的企业,需先移除异常才能注销。经营异常企业若因地址失联被列入,需先变更地址或通过原地址核查解除异常;因未年报被列入,需补报年报并公示。税务非正常户需先到办税服务厅接受处罚,补报未申报税种,缴清税款及滞纳金,由税务部门解除非正常状态。例如,某企业因未年报且地址失联被双重列入异常,需先通过信用信息公示系统补报年报,再变更地址并申请移除经营异常,好后才能启动税务及工商注销,整个过程需额外耗时1-2个月查账需检查发票的取得与使用情况,确保发票真实、合规,符合抵扣条件。绍兴国标注销怎么办

注销费用测算:成本控制的合理规划注销过程中涉及的费用需提前规划,以避免不必要的支出。我们协助企业测算注销成本,包括公告费(如债权人公告费用)、税务清算审计费(如税务部门要求的清算审计报告费用)、服务费(如代理机构服务费)等。对于简易注销的企业,可大幅降低公告费与审计费;对于存在异常状态的企业,需预留异常解除费用(如地址变更服务费)。通过合理的费用测算与成本控制建议,帮助企业选择性价比更高的注销方案,避免因费用预估不足导致注销中断。诸暨一般纳税人注销预算查账过程中需与企业财务人员沟通,了解特殊业务的处理方式,确保符合会计制度。

注销与新设衔接:企业转型的无缝过渡部分企业在注销原有主体后,计划新设企业开展业务,需做好注销与新设的衔接规划。我们协助企业在注销前梳理可延续的资源,如商标、知识产权等无形资产,通过转让或许可方式由新设企业承接;对于原有**,指导企业在注销前与客户沟通业务转移事宜,签订客户关系转让协议;在税务方面,确保原企业注销前结清所有税款,新设企业成立后及时办理税务登记,避免因税务衔接不当影响正常经营。同时,协助新设企业借鉴原企业的财务管理制度与经验教训,优化内部流程设计。通过注销与新设的一体化规划,帮助企业实现经营转型的无缝过渡,减少业务中断带来的损失。

税务注销的常见问题与解决方法税务注销是注销流程中的难点,常见问题包括:存在未申报记录(如长期零申报企业未报个税)、发票管理异常(如空白发票未缴销)、防伪税控设备未注销。解决方法需针对性处理:未申报需通过电子税务局补报往期报表,涉及罚款的需先缴纳;空白发票需在开票系统中作废并到办税服务厅缴销。防伪税控设备需携带金税盘、公章到航天信息或百望九赋服务点办理注销。某餐饮企业注销时,因遗忘注销税控设备导致税务注销受阻,需重新联系服务商完成设备注销后才得以继续,此类问题可通过提前梳理税务事项清单避免。对于存货类资产,查账时要进行实地盘点,核对账面数量与实际库存是否一致,处理盘盈盘亏。

注销后的信用维护:消除异常记录的后续支持部分企业在注销前可能存在经营异常或行政处罚记录,注销后需关注信用维护。我们协助企业查询“国家企业信用信息公示系统”及“信用中国”平台的信用记录。确认注销后是否仍有异常状态;对于因未年报、地址异常等导致的经营异常记录,在注销后向相关部门申请标注“已注销”状态,避免异常记录对原股东或法定代表人产生持续影响;对于注销前已履行完毕的行政处罚,协助提供相关证明材料,申请从信用平台移除公示信息。通过注销后的信用状态跟踪与修复指导,帮助企业相关主体消除不良信用影响,为后续投资或经营活动扫清障碍。查账需检查会计档案的完整性,包括凭证、账簿、报表等是否按规定整理归档。诸暨税务注册注销常用知识

企业在注销前应检查会计政策是否一致,如折旧方法、存货计价等不得随意变更。绍兴国标注销怎么办

外资企业注销:跨境因素的合规考量外资企业注销涉及商务、外汇等额外审批环节,需兼顾跨境合规要求。我们协助外资企业完成商务部门的注销备案,提交清算报告、董事会决议等材料;办理外汇登记注销,确保外汇账户余额按规定汇出或结汇,清理外债登记、境外投资备案等事项;同步完成税务、工商注销,其中税务注销需特别关注非居民企业所得税的申报与缴纳,如股权转让所得、股息分配等税务处理。通过熟悉外资企业注销的特殊流程与政策要求,帮助企业协调各部门审批,确保跨境注销事项合规办结。绍兴国标注销怎么办

跨境主体注销协同策略境外企业注销需境内外联动。某新能源公司香港子公司注销时,我们采用“境内清算境外联动”:先在港提交《不反对注销通知书》(利得税结清证明5天内获取);再同步境内母公司税务核销(避免重复征税)。依据2025年《税收居民身份管理法》,境外利润汇回税率降至10%(原20%)。案例中整体周期45天(缩短50%),成本200万元降至120万元。政策依据包括外汇局跨境注销备案制,我们处理结汇损失减少1.5%。跨境主体注销协同策略境外企业注销需境内外联动 收入确认是查账的关键,需依据会计准则核实收入实现条件,确保收入及时、准确入账。绍兴公司注销数据资产合规清理方案互联...

- 诸暨国标注销预算 2025-12-25

- 上虞区简易注销哪家好 2025-12-24

- 越城区疑难注销电话 2025-12-22

- 诸暨工商注销答疑解惑 2025-12-22

- 浙江公司注销注销 2025-12-22

- 越城区工商注销怎么办 2025-12-19

- 杭州商标注销常用知识 2025-12-16

- 杭州税务注册注销参考价格 2025-12-16

- 越城区工商注销条件 2025-12-16

- 义乌简易注销参考价格 2025-12-13

- 诸暨内资公司代理记账电话 12-24

- 上虞区离岸公司查账 12-24

- 上虞区简易注销哪家好 12-24

- 柯桥区公司变更代理记账电话 12-24

- 上虞区企业代理记账 12-24

- 工程建筑行业资质查账服务热线 12-23

- 绍兴内资公司查账电话 12-23

- 越城区三类汽车维修备案(除快修类)代办 12-23

- 宁波异常移除怎么办 12-23

- 上虞区公司代理记账 12-23